Налоговый учет материалов в году. Способы сближения бухгалтерского и налогового учета

2015 год принес множество изменений. Сейчас бухгалтеру важно не допустить досадных ошибок, которые приведут к искажению сумм платежей в бюджеты и санкциям, увеличат объемы работы бухгалтерии и финансовые потери компании. Редакция журнала «Практическая бухгалтерия» и эксперты Бератора подготовили специально для вас серию материалов обо всех изменениях.

Все эти нововведения уже включены в бераторы , а читатели журнала « » найдут в нем серию тематических статей.

НАЛОГИ

Налог на добавленную стоимость

Декларация

Начиная с отчетности за I квартал 2015 года нужно представлять декларацию по НДС по новой форме. Она утверждена приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@.

Теперь в декларацию нужно включать сведения, содержащиеся:

- в книге покупок и книге продаж;

- в журнале учета полученных и выставленных счетов-фактур (когда деятельность осуществляется на основе посреднических договоров в интересах другого лица);

- в выставленных счетах-фактурах (теми, кто выставляет покупателям счета-фактуры с НДС, но не является налогоплательщиком или является налогоплательщиком, освобожденным от обязанностей налогоплательщика, связанных с исчислением и уплатой налога, а также налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению).

Сроки представления декларации и уплаты НДС

С 1 января 2015 года они «сдвинуты». Представлять декларацию следует не позднее 25 числа месяца, который следует за отчетным кварталом (), а уплачивать налог следует не позднее 25 числа месяца (п.1 ст. 174, ).

Если плательщики НДС, которые обязаны отчитываться в электронном виде, представят декларацию по НДС на «бумаге» (в том числе и уточненную, подаваемую после 1 января 2015 года), то такая декларация не будет считаться представленной (п. 5 ст. 174 НК РФ).

Обратите внимание!

Представление декларации в бумажной форме может привести к негативным последствиям:

- привлечение к ответственности по ;

- приостановление операций по счетам на основании .

Журнал учета полученных и выставленных счетов фактур

С 1 января 2015 года плательщики НДС не обязаны вести журналы учета полученных и выставленных счетов фактур (). Поэтому при подтверждении права на освобождение от исполнения обязанностей плательщика НДС представлять копию журнала полученных и выставленных счетов-фактур в составе документов с 1 января 2015 года не требуется ().

Вести журнал учета полученных и выставленных счетов-фактур обязаны в случае выставления счетов-фактур (п. 3.1 ст. 169 НК РФ НК РФ):

- посредники, ведущие деятельность по договорам транспортной экспедиции;

- посредники, ведущие деятельность от своего имени (в рамках договоров комиссии или агентских договоров);

- застройщики.

Посредники, не являющиеся налогоплательщиками и налоговыми агентами по НДС или освобожденные от уплаты НДС, теперь обязаны сдавать в налоговую инспекцию журнал учета счетов-фактур в электронной форме через оператора ЭДО до 20 числа месяца, следующего за истекшим налоговым периодом (п. 5.2 ст. 174 НК РФ).

Счет-фактура

Поправки в правила заполнения счетов-фактур внесены постановлением правительства РФ от 29 ноября 2014 года № 1279 «О внесении изменений в постановление правительства Российской Федерации от 26.12. 11 № 1137». С 1 января 2015 г. комитенты (принципалы) и комиссионеры (агенты) могут составлять сводные счета-фактуры при закупке (продаже) товаров у нескольких продавцов (покупателей). Налогоплательщики вправе вносить в счета-фактуры дополнительные графы и строки для указания дополнительной информации.

Восстановление НДС

Порядок восстановления НДС при переходе на освобождение от уплаты налога с 1 января 2015 г. поменялся ():

- если освобождение применяется с первого месяца квартала, то следует восстанавливать в последнем квартале (налоговом периоде) перед использованием освобождения, а не перед отправкой уведомления;

- если освобождение применяется со второго или третьего месяца квартала, то НДС восстанавливается в том квартале, с которого используется освобождение.

Стало хуже

С 1 января 2015 года восстанавливать НДС, ранее принятый к вычету по товарам (работам, услугам, правам), которые будут использоваться в дальнейшей предпринимательской деятельности, теперь придется не только при переходе с общего режима на УСН или ЕНВД, но и при переходе на ПСН ().

Стало лучше

С 1 января 2015 года норма о восстановлении НДС по товарам (работам и услугам), «входной» НДС по которым принят к вычету, но которые используются в операциях, облагаемых налогом по нулевой ставке, исключена (ранее это был подпункт 5 пункта 3 статьи 170 НК РФ).

Налоговые агенты

С 1 января 2015 г. покупатель имущества должника-банкрота не является налоговым агентом по НДС - утратил силу пункт 4.1 статьи 161 НК РФ. Одновременно в закреплено, что при реализации имущества и имущественных прав должников, признанных несостоятельными (банкротами), объект обложения НДС отсутствует.

Налоговые вычеты

С 1 января 2015 года вычет нормируется только по представительским расходам: исключен абзац 2 пункта 7 статьи 171. В нем говорилось, что если при расчете расходы учитываются по определенным нормативам, то НДС по таким расходам принимается к вычету в пределах норм. Значит, НДС по нормируемым в целях налога на прибыль расходам с 2015 года можно принимать к вычету в полном объеме. Ограничение осталось только в отношении , поскольку продолжает действовать . В нем говорится о том, что вычетам подлежат суммы НДС, которые уплачены по расходам на командировки и представительским расходам, принимаемым к вычету при исчислении налога на прибыль, а среди этих расходов нормируются только представительские расходы.

Стало лучше

С 1 января 2015 г. налоговые вычеты по НДС можно переносить. Это позволяет . Теперь вычет можно заявлять не позднее трех лет после принятия налогоплательщиком на учет приобретенных (ввезенных) товаров (работ, услуг), имущественных прав. Обратите внимание: перенос вычета не касается тех сумм налога, которые учитываются в стоимости приобретенных ценностей.

Стало лучше

С 2015 года вычет по «опоздавшим» счетам-фактурам можно заявлять в периоде принятия товаров на учет, если счет-фактура получен по окончании налогового периода, но до наступления срока представлении декларации (абз. 2 п. 1.1 ст. 172 НК РФ).

Налог на доходы физических лиц

Ставки по дивидендам

Налоговая ставка НДФЛ с дивидендов, которые получают резиденты — физические лица, с 1 января 2015 года составляет 13 процентов.

Стало хуже

При расчете НДФЛ с дивидендов и НДФЛ с зарплаты бухгалтеру следует рассчитывать две разные налоговые базы, несмотря на то, что ставки одинаковые.

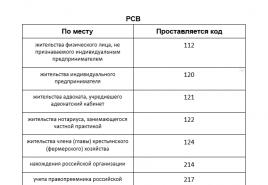

Иностранные работники

Иностранцы, которые приехали в РФ в безвизовом порядке, теперь могут работать на основании патента не только у физических лиц, но и в организациях и у . При этом они обязаны платить фиксированный авансовый платеж по НДФЛ, который составляет 1200 рублей в месяц и индексируется. Он уплачивается за период действия патента. По итогам года НДФЛ по доходам таких работников рассчитывает и уплачивает налоговый агент исходя из фактически полученного заработка, а декларацию представляет сам налогоплательщик.

Налоговые вычеты

С 1 января 2015 года авторы полезных моделей имеют право на профессиональные налоговые вычеты - в сумме фактически произведенных и документально подтвержденных расходов или (при отсутствии документального подтверждения) в размере 30% от суммы дохода, полученного за первые два года использования полезных моделей. За таким вычетом человек может обратиться к налоговому агенту.

Необлагаемые доходы

Расширен перечень необлагаемых НДФЛ выплат. С 1 января 2015 года не облагаются НДФЛ все суммы выплат, осуществляемые из любого источника:

- в пользу самих налогоплательщиков, а также налогоплательщиков - членов семей погибших в связи со стихийным бедствием или с другим чрезвычайным обстоятельством; пострадавшим от террористических актов на территории РФ ();

- благотворительная помощь детям-сиротам, детям, оставшимся без попечения родителей, и детям, являющимися членами семей, доходы которых на одного члена не превышают прожиточного минимума (п. 26 ст. 217 НК РФ).

Налог на прибыль

Ставки налога на прибыль

С 1 января 2015 года налог с дивидендов, которая получает российская организация, нужно платить по ставке 13 процентов.

Ежемесячные авансовые платежи по налогу на прибыль

Для того, чтобы перейти на уплату ежемесячных авансовых платежей исходя из прибыли предыдущего квартала, требуется не позднее 31 декабря года, предшествующего году перехода, уведомить об этом налоговую инспекцию, а суммы авансов, уплачиваемых в январе - марте при этом порядке уплаты авансовых платежей определять исходя из прибыли за 9 месяцев и полугодия ().

Расходы на оплату труда

Все пособия, выплачиваемые при увольнении, учитываются в расходах. Таковыми понимаются , выплачиваемые работодателем при прекращении трудового договора, предусмотренные трудовыми договорами и (или) отдельными соглашениями сторон трудового договора, в том числе соглашениями о расторжении трудового договора, а также коллективными договорами, соглашениями и локальными нормативными актами, содержащими нормы трудового права ().

Списание материальных расходов

С 1 января 2015 года организации вправе самостоятельно определять порядок списания материальных расходов на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и иного имущества, не являющегося амортизируемым, включая малоценное. Теперь его списывать можно более чем в течение одного отчетного периода, если оно введено в эксплуатацию с 2015 года.

Проценты по долговым обязательствам

С 1 января 2015 года прекращено нормирование расходов по уплате процентов за пользование заемными средствами (включая проценты по сделкам, заключенным до этой даты). То есть проценты по долговым обязательствам любого вида признаются доходом (расходом) исходя из фактической ставки (), за исключением контролируемых сделок.

Курсовые разницы

С 1 января 2015 года из Налогового кодекса исключено понятие «суммовые разницы» (когда стоимость товара выражена в у. е, а расчеты осуществляются в рублях). Теперь они учитываются в таком же порядке, что и курсовые разницы.

Исключен метод ЛИФО

Это значит, что с 1 января 2015 года нельзя будет учитывать в расходах в первую очередь стоимость тех товаров, которые были закуплены позже остальных ( , ).

Убытки от уступки права требования долга

Организации, применяющие метод начисления, с 1 января 2015 года могут учесть убыток от уступки права требования долга не двумя частями, а единовременно на дату уступки ().

Убытки прошлых лет

У бытки прошлых лет с 2015 года можно учитывать при расчете налога на прибыль за отчетный период, то есть ждать окончания года, чтобы признать прошлогодние убытки и уменьшить налог, не нужно. Это закреплено в Налоговом кодексе ().

Реализация безвозмездно полученного имущества

С 1 января 2015 года безвозмездно полученное и не являющееся амортизируемым имущество можно принимать к учету по рыночной стоимости, определенной на дату его получения (абз. 2 п. 2 ст. 254 НК РФ).

Стало лучше

При дальнейшей реализации безвозмездно полученного имущества полученный в результате доход можно уменьшить на эту рыночную стоимость (то есть в расходы включить сумму полученного ранее дохода) ().

Амортизируемое имущество

Теперь, с 1 января 2015 года, к амортизируемому имуществу относятся основные средства, которые по решению руководства более 12 месяцев находятся на реконструкции и модернизации, но продолжают использоваться в предпринимательской деятельности (). Такие объекты из состава амортизируемого имущества не исключаются (п. 3 ст. 256 НК РФ).

Стало лучше

С 2015 года амортизацию по имуществу, которое находится на реконструкции и модернизации, можно не приостанавливать.

Ценные бумаги

Изменений в 2015 году в учете ценных бумаг и финансовых инструментов срочных сделок немало, они касаются определения цены ценных бумаг (); порядка определения налоговой базы по операциям с ценными бумагами (п. 21ст. 280 НК РФ) и с финансовыми инструментами срочных сделок (); налогообложения ценных бумаг в случае частичного погашения их номинальной стоимости (п. 3 ст. 271, пп. 7 п. 7 ст. 272, ст. 280 НК РФ).

Акцизы

Ставки акцизов

Изменение кадастровой стоимости

- при исправлении технической ошибки, допущенной Росреестром;

- при изменении кадастровой стоимости объекта на основании решения комиссии по рассмотрению споров о результатах определения кадастровой стоимости или по решению суда ().

Транспортный налог

Декларация по транспортному налогу

Новая форма декларации утверждена приказом ФНС России от 25 апреля 2014 г. . Отчитаться за 2014 год нужно не позднее 2 февраля 2015 года, поскольку 1 февраля - воскресенье (п. 3 ст. 363.1 НК РФ).

Повышающие коэффициенты

Авансовые платежи по транспортному налогу в 2015 году нужно рассчитывать с учетом , установленных в отношении дорогих автомобилей (п. п. 2 и 2.1ст. 362 НК РФ).

Государственная пошлина

Размер государственной пошлины за большинство видов юридически значимых действий увеличен (ст. 1 Закона от 21 июля 2014 г. № 221-ФЗ).

Упрощенная система налогообложения

Декларация по УСН

Отчетность за 2014 год сдается по новой форме декларации по УСН (утверждена приказом ФНС России от 4 июля 2014 г. ). Новая форма состоит из пяти разделов: налогоплательщики с объектом налогообложения «доходы» заполняют разделы 1.1 и 2.1, а налогоплательщики с объектом «доходы минус расходы» — разделы 1.2 и 2.2 декларации.

Налог на имущество

С 2015 года организации, применяющие УСН, стали плательщиками налога на имущество по объектом, в отношении которых база по этому налогу определяется как кадастровая стоимость (п. 1 ст. 378.2 НК РФ).

Лимит выручки для применения УСН

Коэффициент-дефлятор на 2015 год равен 1,147 (приказ Минэкономразвития России от 29 октября 2014 г. № 685). То есть до конца 2015 года останутся на УСН те налогоплательщики, чьи доходы не превысят 68 820 000 руб. (60 000 000 руб. × 1,147) (п. 4 ст. 346.13 НК РФ).

Отмена метода ЛИФО

При определении размера расходов запрещено применять метод ЛИФО ().

Патентная система налогообложения

Сроки оплаты патента

Если патент получен на срок до шести месяцев, то налог нужно заплатить в полной сумме в срок не позднее девяноста календарных дней после начала срока действия патента.

Если патент получен на срок от шести месяцев до одного года, то налог нужно заплатить двумя платежами: первый - в размере одной трети суммы налога в срок не позднее девяноста календарных дней после начала действия патента, второй - в размере двух третей суммы налога в срок не позднее срока окончания действия патента.

Отказ в выдаче патента

В заявлении на получение патента должны быть заполнены все обязательные поля, иначе будет отказ (). Рекомендуемая форма заявления по форме 26.5-1 доведена письмом ФНС РФ от 17 декабря 2014 г. № ГД-4-3/26095@. В ней предусмотрены все необходимые для заполнения поля.

Действие патентов

С 1 января 2015 года выдаваемые патенты могут действовать как на территории всего субъекта РФ, так и на территории одного или нескольких муниципальных образований (абз. 4 п. 1ст. 346.45 НК РФ). Данные о территории действия патента указываются в патенте.

Потенциально возможный годовой доход

С 1 января 2015 года отменяется минимальный размер потенциального годового дохода, остается только максимальный, в размере 1 млн. рублей, который ежегодно индексируется. Кроме того, субъекты РФ вправе дифференцировать размеры потенциально возможного дохода в разных муниципальных образованиях.

Единый налог на вмененный доход

Декларация по ЕНВД

С отчетности за I квартал 2015 года будет применяться обновленная форма декларации, утвержденная приказом ФНС России от 4 июля 2014 г. ).

Наступил новый 2015 год, который уже с самого начала принес немало «перемен» для бухгалтеров. Изменения коснулись практически всех аспектов бухгалтерской деятельности: от расчета налогов и взносов до составления и сдачи отчетности. Чтобы лучше разобраться в новшествах бухгалтерского и налогового законодательства с 1 января 2015 года, предлагаю Вам прочитать эту статью.

Отчетность по налогам и взносам

- Изменилась форма декларации по НДС , порядок ее заполнения, а также формат предоставления в электронном виде. Подавать декларацию по новой форме необходимо начиная с первого квартала 2015 года. (Основание: Приказ ФНС России от 29.10.2014 № ММВ-7-3/558@)

- С 1 января 2015 года срок представления декларации по НДС и уплаты налога переносен на 25-е число месяца, следующего за налоговым периодом.

- С 1 января 2015 года декларация по НДС, представленная на бумажном носителе , а не в электронной форме, не считается представленной . За нарушение способа подачи декларации по НДС предусмотрена статья 119 НК РФ «Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)» и соответствующий штраф не менее 1000 руб. (Основание: Федеральный закон от 04.11.2014 №347-ФЗ)

- Декларацию по ЕНВД начиная с первого квартала 2015 г. нужно подавать по новой форме , в отношении отчетности за 4 квартал 2014 года еще действует прежняя форма. (Основание: Приказ ФНС России от 04.07.2014 № ММВ-7-3/353@)

- Налоговые декларации по УСН и по ЕСХН нужно сдавать по новым формам уже начиная с отчетности за 2014 год. (Основание: Приказ ФНС России от 04.07.2014 N ММВ-7-3/352@ (УСН); Приказ ФНС России от 28.07.2014 г. №ММВ-7-3/384@ (ЕСХН))

- Отчетность по страховым взносам во внебюджетные фонды с 1 января 2015 года должна предоставляться в электронном виде , если среднесписочная численность работников превышает 25 человек. До 2015 года этот лимит составлял 50 человек.

- С 1 января 2015 года изменились сроки сдачи отчетности во внебюджетные фонды . Отчетность в ФСС в бумажном виде должна быть предоставлена до 20-го числа месяца, следующего за отчетным периодом, а в электронном – до 25-го. Отчетность в ПФР по форме РСВ-1 в электронном виде должна предоставляться до 20-го числа второго месяца, следующего за отчетным периодом, а в бумажном виде срок сдачи не изменился – до 15-го числа второго месяца. Указанные изменения действуют уже с отчетности за 2014 год, то есть отчет 4-ФСС за 2014 год в бумажном виде нужно подать до 20 января 2015, а в электронном до 25 января. (Основание: Федеральный закон от 01.12.2014 г. № 406-ФЗ)

Страховые взносы

- С 1 января 2015 года изменилась предельная величина базы для начисления страховых взносов

:

- по взносам в ФСС (страхование на случай временной нетрудоспособности и в связи с материнством) – 670 000 рублей;

- по взносам в ПФР – 711 000 рублей;

- по взносам в ФОМС предельная база отменена, взносы должны начисляться со всей суммы выплат. (Основание: Федеральный закон от 01.12.2014 г. № 406-ФЗ, Постановление Правительства РФ от 04.12.2014 № 1316)

- Страховые взносы с 2015 года подлежат уплате в рублях и копейках , округлять суммы взносов до целых значений не нужно. (Основание: Федеральный закон от 28.06.2014 г. № 188-ФЗ)

- С 1 января 2015 г. переплату по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством можно зачесть в счет платежей по страховым взносам от несчастных случаев на производстве и профессиональных заболеваний и наоборот. (Основание: Письмо Минтруда России от 24.09.2014 N 17-3/В-451)

- С 1 января 2015 года дополнительные страховые взносы на накопительную часть пенсии, уплачиваемые за работника и за работодателя, необходимо перечислять разными платежными поручениями. (Основание: Федеральный закон от 04.11.2014 № 345-ФЗ)

- С 1 января 2015 года с оплаты труда иностранных граждан и лиц без гражданства, временно пребывающих в РФ, необходимо начислять взносы в ФСС на случай временной нетрудоспособности и в связи с материнством по тарифу 1,8%. При этом, если период начисления страховые взносы в ФСС превысит шесть месяцев, указанные работники смогут получить пособия по временной нетрудоспособности. (Основание: Федеральный закон от 01.12.2014 № 407-ФЗ)

- С 2015 года страховые взносы в ПФР должны начисляться с выплат всем работникам-иностранцам , независимо от длительности трудового договора. Исключение, как и ранее, составляют иностранные работники, являющиеся высококвалифицированными специалистами: с их заработной платы пенсионные взносы по-прежнему не начисляются. (Основание: Федеральный закон от 28.06.2014 г. № 188-ФЗ)

- С 2015 года не подлежат обложению страховыми взносами все суммы выходных пособий , не превышающие трехкратного среднего заработка работника, а в районах Крайнего Севера – шестикратного. При этом основание расторжения трудового договора (при сокращении штата или по соглашению сторон) не имеет значения. (Основание: Федеральный закон от 28 июня 2014 г. № 188-ФЗ)

Расчет и уплата налогов

- Установлены новые значения коэффициентов-дефляторов с 1 января 2015 года:

- в целях применения главы 23 НК «НДФЛ» — 1,307 (для расчета стоимости патента для трудовых мигрантов);

- для определения предельных значений дохода при УСН — 1,147 (таким образом, сумма доходов налогоплательщика не должна превышать 68 820 тыс. руб., чтобы он не утратил право на применение УСН);

- для расчета ЕНВД — 1,798;

- в целях ПСН — 1,147 (для индексации предельных значений потенциально возможного к получению дохода);

- в целях главы 32 НК «Налог на имущество физических лиц» — 1,147 (для случаев налогообложения исходя из инвентаризационной стоимости недвижимости). (Основание: Приказ Минэкономразвития России от 29.10.2014 N 685)

- С 1 января 2015 года возросли ставки НДФЛ и налога на прибыль в отношении доходов от долевого участия в деятельности организаций, получаемых в виде дивидендов , с 9% до 13%. (Основание: Федеральный закон от 24 ноября 2014 г. № 366-ФЗ)

- С 2015 года налогоплательщики, применяющие УСН, должны уплачивать налог на имущество в отношении недвижимости, которая оценивается исходя из кадастровой стоимости. (Основание: Федеральный закон от 02.04.2014 г. № 52-ФЗ)

- С 2015 года изменился порядок принятия к вычету НДС : налогоплательщики могут применить вычет по НДС в течение трех лет с момента принятия на учет покупок. У налогоплательщиков также появилось право самостоятельно определить, в каком периоде принимать налог к вычету, если счет-фактура получен после окончания квартала, но до срока подачи декларации. (Основание: Федеральный закон от 29.11.2014 № 382-ФЗ)

- С 2015 года для списания материально-производственных запасов в налоговом учете исключен метод ЛИФО (по стоимости последних по времени приобретения). Таким, образом, и в бухгалтерском, и в налоговом учете действуют три способа: по средней стоимости, стоимости единицы или методу ФИФО.

- С 2015 года при расчете налога на прибыль материальные ценности, предназначенные для длительного использования, стоимостью до 40 тыс. руб. можно включать в расходы равномерно , а не единовременно при вводе в эксплуатацию. (Основание: Федеральный закон от 20 апреля 2014 г. № 81-ФЗ)

- С 1 января 2015 года изменились правила заполнения платежных поручений на уплату налоговых и таможенных платежей: не нужно заполнять реквизит 110 «Тип платежа». В 2014 году этот реквизит в налоговых платежных поручениях принимал значения «ПЕ» — уплата пени, «ПЦ» — уплата процентов или «0» — в остальных случаях, а с 2015 года заполнять его не придется вообще. Для раздельного учета пеней и процентов будут применяться разные КБК, с этой целью вводятся следующие коды подвидов доходов бюджетов: 2100 — пени; 2200 — проценты по соответствующему платежу. (Основание: Приказ Минфина России от 30.10.2014 N 126н, Приказ Минфина России от 16.12.2014 г. № 150н)

Трудовое законодательство, социальные выплаты

- С конца 2014 года в Трудовой кодекс РФ введена отдельная глава 50.1, регулирующая трудовые отношения с иностранными работниками . (Основание: Федеральный закон от 1 декабря 2014 г. № 409-ФЗ)

- С 1 января 2015 года для иностранных граждан, временно пребывающих на территории РФ в безвизовом режиме, разрешение на работу в РФ заменено на патент. (Основание: Федеральный закон от 24 ноября 2014 г. N 357-ФЗ)

- С 5 ноября 2014 года вступили в силу изменения к ТК РФ, согласно которым за работниками закрепляется право самостоятельно выбирать кредитную организацию , в которую должна переводиться их заработная плата (в том числе отличную от той, которая указана в коллективном договоре или трудовом договоре). Для этого работник должен сообщить работодателю в письменной форме об изменении реквизитов для перевода заработной платы не позднее чем за пять рабочих дней до дня выплаты заработной платы. (Основание: Федеральный закон от 04.11.2014 № 333-ФЗ)

- С 2015 года повышается ответственность работодателей, предусмотренная КоАП РФ, за нарушение трудового законодательства . Согласно новым нормам КоАП РФ штраф за уклонение от оформления трудового или гражданско-правового договора для должностных лиц составляет от 10 000 до 20 000 руб., для предпринимателей – от 5000 до 10 000 руб., для организаций – от 50 000 до 100 000 руб. (ч. 3 ст. 5.27 КоАП РФ). Ответственность за нарушение порядка проведения специальной оценки условий труда для должностных лиц и ИП – от 5000 до 10 000 руб., для организаций – от 60 000 до 80 000 руб. (ч. 2 ст. 5.27.1 КоАП РФ). (Основание: Федеральный закон от 28.12.2013 г. № 421-ФЗ)

- С 1 января 2015 года минимальный размер оплаты труда составляет 5 965 рублей в месяц. (Основание: Федеральный закон от 01.12.2014 № 408-ФЗ)

- Величина пособий гражданам, имеющим детей

, в 2015 году составляет:

- единовременное пособие при рождении ребенка — 14 497,80 руб.;

- пособие за постановку на учет в ранние сроки беременности — 543,67 руб.;

- минимальный размер ежемесячного пособия по уходу за первым ребенком в возрасте до полутора лет составит 2 718,34 руб., за вторым и последующими детьми — 5 436,67 руб. (Основание: Федеральный закон от 01.12.2014 № 384-ФЗ)

Налоговый контроль

- С 1 января 2015 года ведена новая форма налогового контроля –

налоговый мониторинг

– для организаций с оборотом от 3 млрд. рублей в год, активами от 3 млрд. рублей. Соглашение о налоговом мониторинге оформляется по заявлению налогоплательщика и предусматривает доступ налоговых органов к данным бухгалтерского и налогового учета в режиме реального времени, при этом камеральные и выездные налоговые проверки в отношении налогоплательщика проводиться не будут. (Основание: Федеральный закон от 04.11.2014 № 348-ФЗ)

- С 2015 года у налоговых инспекторов появилось право осматривать помещения налогоплательщика в рамках камеральной проверки декларации по НДС в случаях выявления противоречий в декларации, несоответствий отчетности поставщика и покупателя, а также при наличии признаков занижения суммы НДС к уплате или завышения суммы налога к возмещению. (Основание: Федеральный закон от 21.07.2014 г. № 238-ФЗ)

- С 2015 года расчетный счет организации может быть заблокирован по требованию налоговой инспекции в случае нарушения срока предоставления налоговой декларации более чем на 10 дней, а также, если налогоплательщик не отправит подтверждение получения электронных писем от ФНС. По новым правилам налогоплательщики, которые отчитываются электронно, обязаны направлять квитанцию по ТКС в течение шести рабочих дней. (Основание: Федеральный закон от 28.06.2013 г. № 134-ФЗ)

Как ознакомиться с официальными текстами указанных документов, узнайте в разделе

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Yandex_partner_id = 143121; yandex_site_bg_color = "FFFFFF"; yandex_stat_id = 2; yandex_ad_format = "direct"; yandex_font_size = 1; yandex_direct_type = "vertical"; yandex_direct_border_type = "block"; yandex_direct_limit = 2; yandex_direct_title_font_size = 3; yandex_direct_links_underline = false; yandex_direct_border_color = "CCCCCC"; yandex_direct_title_color = "000080"; yandex_direct_url_color = "000000"; yandex_direct_text_color = "000000"; yandex_direct_hover_color = "000000"; yandex_direct_favicon = true; yandex_no_sitelinks = true; document.write(" ");

06.10.2014 01:13

|

Как правило, каждый год в ведении бухгалтерского учета вводятся важные требования и поправки, которые необходимо учитывать в работе каждому бухгалтеру. И 2015 год не является исключением. С января 2015 года будут введены изменения в бухгалтерском и налоговом учете, которые обозначены ниже. Будут продлены сроки сдачи отчетности в фондыСогласно ФЗ от 1 декабря 2014 г. № 406-ФЗ, с 1 января 2015 года, сроки сдачи отчетности в фонды будут зависеть от ее формы. Так, срок сдачи отчетности в ФСС перенесут на 5 дней для бумажного расчета (20-е число месяца, следующего за отчетным кварталом), и на 10 - для электронного (25-е число месяца, следующего за отчетным кварталом).В ПФР сроки будут продлены лишь для тех, кто отчитывается через интернет. Электронную форму РСВ-1 можно будет сдавать до 20-го числа второго месяца, следующего за кварталом. Для бумажного расчета срок останется прежним - до 15-го числа. |

Сдать декларацию по НДС можно будет на пять дней позже

Согласно ФЗ от 29 ноября 2014 г. № 382-ФЗ, с 1 января 2015 года, срок сдачи декларации по НДС будет увеличен на пять дней — сдать декларацию можно будет не до 20, а до 25 числа включительно. Новые правила можно применить уже к декларации за IV квартал. Крайний срок предоставления декларации — 26 января 2015 года, потому что 25 января выпадает на воскресенье.

Кроме того, можно будет без опаски откладывать вычеты на следующие кварталы. В Налоговом кодексе РФ будет прямо прописано, что вычет возможен в течение трех лет после того, как товары были приняты на учет.

Ведение журналов учета счетов-фактурДля большей части налогоплательщиков с 1 января 2015 года будет отменено ведение журналов учета полученных и выставленных счетов-фактур, что даст возможность снизить избыточный документооборот организаций, а также положительно скажется на ведении иных обязательств по бухгалтерскому учету. С 1 января 2015 года некоторая категория налогоплательщик ов продолжит ведение журнала учета полученных и выставленных счетов-фактур, к ним относятся посредники, экспедиторы, застройщики. Помимо этого, с 1 января 2015 года уже не будет требоваться вести в журнале регистрации счета-фактуры на;сумму;вознаграждения при исполнении агентского договора, договора комиссии и;договора транспортной экспедиции. Некоторые посредники будут включать в декларацию сведения из журнала учета счетов-фактурС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, посредники-плательщики НДС будут отражать в отчетности данные из журнала учета счетов-фактур. Это предоставит возможность налоговым органам контролировать, какие счета-фактуры были выставлены посредником при покупке или реализации товаров. Посредникам на специальном режиме будут сдавать журнал учета счетов-фактур в электронной формеС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, организациям на УСН или ЕНВД, являющимся посредниками, необходимо будет отправлять в налоговую инспекцию журнал учета счетов-фактур через интернет не позднее 20-го числа месяца, следующего за отчетным кварталом. Сведения из журнала учета инспекторы также смогут сопоставить с отчетностью комитентов. Налоговики будут чаще запрашивать счета-фактуры и первичную документациюС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, инспекторы будут иметь право затребовать счета-фактуры, первичную документацию и другие документы (например, договоры), если выявят противоречия в декларации компании. Либо если данные декларации поставщика или журнала учета посредника не соответствуют отчетности покупателя или комитента. При этом инспекторы вправе будут запросить документы, если выявленные недочеты свидетельствуют о том, что компания занизила НДС или завысила сумму налога к возмещению. Декларация по НДСОрганизации на общей системе налогообложения, которые сдают отчетность, являются плательщиками НДС и налога на прибыль. Следовательно, они должны знать о том, что с 1 квартала 2015 года изменений коснется и сама декларация по НДС. По факту, она станет зеркальным отражением книги покупок и книги продаж. Теперь в ней будут проставляться не только общие обороты, из которых ведется расчет налога на добавленную стоимость, но и будет даваться подробная расшифровка этих данных по каждому контрагенту и по каждой выписанной и полученной счет-фактуре. За 4 квартал 2014 года необходимо по-прежнему сдавать декларацию, существующую в действующей редакции. А новая декларация начнет действовать с 1 квартала 2015 года. Налогоплательщикам необходимо будет отправлять налоговому органу квитанцию о приеме документов, переданных им в электронной формеС 1 января 2015 г. для налогоплательщиков, предоставляющим налоговую декларацию в электронной форме, будет установлено новое обязательство. Им необходимо будет гарантировать получение документов, используемых налоговым органом при реализации своих полномочий в отношениях, регулируемых налоговым законодательством, и документов, направляющихся налогоплательщик ам в электронной форме по телекоммуникацио нным каналам связи через оператора электронного документооборота (новый п. 5.1 ст. 23 НК РФ). Такими документами могут выступать: требования о представлении документов или пояснений, уведомление о вызове в налоговый орган. По новым правилам налогоплательщик ам нужно будет обязательно в электронной форме отправлять инспекции по телекоммуникацио нным каналам связи квитанцию о приеме указанных документов в течение 6 рабочих дней со дня их отправки налоговым органом. |

Нас выбрали :

|

Новая форма декларации по ЕНВД

Согласно приказу ФНС России от 4 июля 2014 г. № ММВ-7-3/353@, начиная с отчетности за 1 квартал 2015 года, налоговыми органами были внесены изменения в форму декларации по ЕНВД и порядок ее заполнения. Отчитаться по новой форме предприятиям на ЕНВД необходимо будет по итогам 1 квартала 2015 года. Т.е. не позже 20 апреля 2015 года.

Новая декларация по УСН

Согласно приказу ФНС России от 4 июля 2014 г. № ММВ-7-3/352, начиная с отчетности за 2014 год, уже с отчетности за текущий год организации на УСН будут отчитываться по новой форме. Отличие ее от предыдущей декларации заключается в том, что в нее теперь включен подробный алгоритм расчета авансовых платежей. Помимо этого, появился новый раздел, содержащий отчет об использовании средств целевого назначения.

Изменилась декларация по ЕСХН

Согласно приказу ФНС от 28 июля 2014 г. № ММВ-7-3/384@, начиная с отчетности за 2014 год, декларацию по ЕСХН за 2014 год нужно будет заполнять по новой форме. Также был утвержден порядок заполнения декларации и ее новый электронный формат. Изменения в основном технические. Например, ячейки с ОКАТО заменили на поля с кодами ОКТМО.

Изменилась декларация по транспортному налогу

Согласно приказу ФНС России от 25 апреля 2014 г. № ММВ-7-11/254@, начиная с отчетности за 2014 год, впервые отчитаться по новой форме предстоит за 2014 год. Т.е. не позже 2 февраля 2015 года, т.к. 31 января - это суббота. Теперь собственникам автомобилей предстоит по-новому заполнить раздел 2 данного отчета. Это связано с изменениями в методике расчета организациями транспортного налога в отношении автомобилей стоимостью от 3 млн руб. и выше.

У налоговиков появится больше оснований для блокировки счета

В том случае, когда организация сдает декларацию с задержкой больше чем на 10 дней, налоговые органы вправе заблокировать ее расчетный счет. Также, если компания забудет предоставить подтверждение о получении электронных документов от налоговых органов (а именно, требование о представлении документов или пояснений и уведомление с приглашением в ИФНС), операции по счету также будут приостановлены.

Изменения налогового законодательства с 2015 года, касающиеся налога на имущество

Налоговой базой по налогу на имущество является его кадастровая стоимость. Плательщиками налога на имущества на сегодняшний день являются организации, находящиеся на ОСНО. Советом Федерации был одобрен законопроект, обязывающий с 1 января 2015 года организации, которые применяют специальный режим (УСН, ЕНВД), платить налог на имущество. Т.е. все предприятия на УСН и ЕНВД, имеющие торговые центры, другие объекты имущества, исчислять по кадастровой стоимости и платить налог на имущество.

Новые коэффициенты-дефляторы для ЕНВД и УСН

В 2015 году новый коэффициент-дефлятор для упрощенки составит 1,147. Из этого следует, что в следующем году доходы тех, кто применяет УСН, не должны превышать 68 820 000 руб. (60 млн руб. × 1,147). Коэффициент для ЕНВД на 2015 год - 1,798 (1,672 в 2014 году) и для патентной системы - 1,147 (сейчас 1,067).

НДФЛ

Налог на доходы физических лиц относится к группе федеральных налогов. Ниже представлены изменения, которые произойдут с этим видом налога в 2015 году.

Индивидуальный инвестиционный счет

С 1 января 2015 года ФЗ от 22.04.1996 №39-ФЗ «О рынке ценных бумаг» будет дополнен статьей 10.3, в которой говорится о том, что индивидуальный инвестиционный счет (ИИС) - это счет внутреннего учета, предназначенный для обособленного учета денежных средств, ценных бумаг клиента - физического лица, обязательств по договорам, заключенным за счет указанного клиента. Этот счет открывается и ведется брокером или управляющим на основании договора на брокерское обслуживание или договора доверительного управления ценными бумагами, в котором предусмотрено открытие и ведение ИИС.

Налоговая база по операциям, которые учитываются на ИИС, будет определяться отдельно от налоговой базы по другим операциям. Налоговая база по операциям, учитываемым на ИИС, будет определяться налоговым агентом. По отношению к данным видам счетов предусмотрена вероятность применения инвестиционных налоговых вычетов.

Инвестиционные налоговые вычеты

С 1 января 2015 года НК РФ будет дополнен ст. 219.1 «Инвестиционные налоговые вычеты». Положениями статьи регулируется предоставление вычетов:

в размере дохода от реализации (погашения) обращающихся ценных бумаг, находящихся в собственности налогоплательщик а более трех лет и приобретенных после 1 января 2014 года. При этом в пп. 2 п. ст. 219.1 приведена формула расчета предельного размера данного вычета. Вычет может быть предоставлен как налоговым агентом, так и налоговым органом при представлении налоговой декларации.

в сумме денежных средств, внесенных налогоплательщиком на ИИС, но не более 400 000 руб. в год. Указанный вычет предоставляется при предоставлении налоговой декларации.

в сумме доходов, полученных по операциям, учитываемым на ИИС, по окончании договора на ведение ИИС - в случае если налогоплательщик не воспользовался инвестиционным налоговым вычетом на вносимые на ИИС денежные средства и при условии истечения не менее трех лет с даты заключения договора на ведение ИИС. Указанный вычет предоставляется налоговым органом при представлении декларации либо налоговым агентом при условии представления справки налогового органа.

Изменится порядок освобождения от НДФЛ при продаже жилья

Согласно ФЗ от 29 ноября 2014 г. № 382-ФЗ, начиная с 1 января 2015 года, срок владения недвижимостью, который дает право на освобождение от НДФЛ при ее продаже, скорее всего, увеличится с трех лет до пяти. Это предложение депутаты Госдумы поддержали во втором чтении. Однако распространяться новое правило будет на сделки, заключенные после 1 января 2016 года.

НДФЛ с дивидендов станет больше

С 2015 года ставки НДФЛ вырастет с 9 до 13 процентов. Этот же закон вводит новые ставки акцизов на 2015-2017 годы. А также 15-процентную индексация ставок водного налога с 2015 года.

Камеральные налоговые проверки. Поправки с 2015 году

В настоящее время камеральная налоговая проверка проводится на основании представленной налогоплательщик ом налоговой декларации. Т.е. при отсутствии декларации проводить камеральную налоговую проверку нельзя. Но, это на сегодняшний день. Однако с 2015 года всё станет иначе. Налоговикам будет разрешено проводить камеральную проверку без декларации. Минфин считает, что это должно стимулировать предприятия предоставлять отчетность вовремя, и, кроме того, исключит вероятность отсутствия ответственности предприятия в случае не отражения налоговой базы, когда на выездную проверку с подобными суммами предприятие не отправишь.

Если камеральная проверка будет проводиться без декларации, то основой ее проведения будет информация и документы, которые налоговики смогут получить при проведении мероприятий налогового контроля 93.1 НК РФ (встречные проверки). Помимо этого, налоговики, проводя КНП без декларации, смогут доначислять налоги на основании информации по аналогичным налогоплательщик ам. Однако, найти аналогичных налогоплательщик ов довольно сложно, следовательно, данное доначисление довольно спорное, и сможет быть оспорено через суд.

Следует напомнить, что в Правительстве преднамеренны повысить эффективность камеральных проверок с 2015 года.

Определены выходные дни на 2015 год

Согласно постановлению Правительства РФ от 27 августа 2014 г. № 860, уже определен порядок переноса выходных дней в 2015 году. Так, с субботы 3 января 2015 года выходной перенесли на пятницу 9 января. А с воскресенья 4 января — на понедельник 4 мая. То есть в январе 2015 года работникам дают 11 дней. На работу надо выйти 12 января, в понедельник. Подробнее можно посмотреть в производственном календаре на 2015 год (http://its.1c.ru/docs/calendar/work2015.php).

Появятся конкретные штрафы за отсутствие трудового договора

С 1 января 2015 года в КоАП РФ появится отдельная норма, в которой будут прописаны штрафы за то, что работодатель не заключает трудовые договора с сотрудниками. Или же прикрывает их гражданско-правовыми. Для должностных лиц наказание составит от 10 000 до 20 000 руб., для ИП - от 5000 до 10 000 руб. и от 50 000 до 100 000 руб. для компаний. Если в будущем ситуация повторится, меры будут строже. Должностным лицам грозит дисквалификация до трех лет, предпринимателю - штраф до 40 000 руб., и для организаций - до 200 000 руб.

Лимиты для взносов в ФСС и ПФР будут разными, а предельную базу для ФОМС отменят

С 2015 года для страховых взносов в части ФОМС отменена предельной база. Т.е. медицинские взносы по тарифу 5,1 % необходимо будет отчислять со всех выплат работникам независимо от их суммы. Также будут разные лимиты по взносам на социальное и пенсионное страхование. Так, предельная величина базы для начисления страховых взносов в ФСС будет равна 670 000 руб. База для начисления взносов в Пенсионный фонд - 711 000 руб.

Налог за квартиры, дачи, гаражи предстоит платить по-новому

С 2015 года начнет действовать новая глава 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Она заменит Закон РФ от 9 декабря 1991 г. № 2003-1. Впервые платить налог по новым правилам будем в 2016 году по итогам 2015 года. И то не во всех регионах. Новая глава в переходный период (до 2020 г.) предусматривает два способа расчета налога. Первый — исходя из кадастровой стоимости. Второй — исходя из инвентаризационной, как раньше.

Работники будут сами выбирать банк для перечисления зарплаты

С 5 ноября 2014 года сотрудник вправе потребовать от компании перечислять зарплату на любую карточку, какую пожелает — не только на дебетовую, но и кредитную. И организация не сможет отказать. Данные поправки внесены в статью 136 Трудового кодекса РФ. Для этого работнику необходимо ли написать заявление как минимум за пять рабочих дней до дня зарплаты.

Появится новый вид налогового контроля - мониторинг

Согласно ФЗ от 4 ноября 2014 г. № 348-ФЗ, с 1 января 2015 года, смогут проводить налоговый мониторинг. Суть его в том, что организация по своему согласию дает доступ инспекции в режиме реального времени доступ к данным бухгалтерского и налогового учета. Инспекторы проводят контроль учета в течение каждого квартала, а камеральные проверки деклараций вообще не проводят. Помимо этого, до тех пор, пока соглашение о мониторинге в силе, налоговые органы не могут назначить выездную проверку. При этом запросить мониторинг смогут только те предприятия, чей совокупный доход за предыдущий год составили минимум 3 млрд руб., а сумма уплаченных налогов (НДС, НДПИ, налога на прибыль и акцизов) - не менее 300 млн руб.

Страховые взносы в ПФР, ФСС РФ и ФФОМС

Плательщикам, у которых среднесписочная численность работников за предшествующий расчетный период составит более 25 человек, необходимо будет предоставлять расчеты по начисленным и уплаченным страховым взносам в ПФР и ФСС РФ в электронной форме;

сумма страховых взносов, перечисляемая в соответствующий внебюджетный фонд, теперь будет определяться в рублях и копейках;

также будут устанавлив аться условия и порядок предоста вления отсрочки (рассро чки) по уплате страховых взносов, пеней и штрафов;

день погашения задолж енности по страховым взносам будет включаться в период начисления пеней;

направление органом контроля инкассового пору чения в банк не будет ограничено месячным сроком.

Обязательное пенсионное страхование

Согласно ФЗ от 28.06.2014 N 188-ФЗ, ФЗ от 21.07.2014 N 216-ФЗ с 1 января 2015 г. :

выплаты в пользу лиц, временно пр ебывающих на территории РФ (за исключением высо коквалифицирован ных специалистов), будут облагаться пенсионными взно сами независимо от продолжительност и трудовых отношений с названными лицам и (п. 1 ст. 7 и п. 2 ст. 22.1 Федерального закона от 15.12.2001 N 167-ФЗ);

если суммы штрафа за непредставлен ие в срок или представлени е неполных (недостоверных) сведений персони фицированного уч ета невозможно взыск ать по причинам экономи ческого, социаль ного или юридического характера, то такие суммы признаются безнадежными к взысканию и списываются в по рядке ст. 23 Федерального закона от 24.07.2009 N 212 -ФЗ (ч. 4 ст. 17 Федерального закона от 01.04.1996 N 27-ФЗ).

С 2015 года в России начнет действовать новая пенсионная система

С 1 января 2015 года в РФ вступает в действие новая пенсионная система, в соответствии с которой размер пенсии будет теперь рассчитываться в баллах.

По информации Управления Пенсионного фонда, стоимость начисленных баллов будет ежегодно утверждаться Правительством РФ.

Количество баллов будет зависеть от размера «белой» зарплаты и стажа. Таким образом, чем выше значение каждой из этих составляющих, тем больше будет начисляться баллов - а, следовательно, и тем выше пенсия. Для того, чтобы назначалась пенсия необходимо будет накопить не меньше 30 баллов и 15 лет трудового стажа. На сегодняшний день по действующему законодательству минимальный стаж для назначения трудовой пенсии - 5 лет, а с 2015 года предусмотрено увеличение стажа на 1 год ежегодно и к 2025 году он составит необходимые 15 лет.

В случае если стаж или количество баллов, необходимые для назначения трудовой пенсии по возрасту, отсутствуют, то гражданину будет назначена социальная пенсия: женщинам в 60 лет, мужчинам в 65 лет.

Более подробную информацию можно посмотреть на сайте пенсионного фонда России http://www.pfrf. ru/pensions/ .

Установлена максимальная страховая выплата по травматизму на 2015 год

При наступлении несчастного случая на производстве или профзаболевания работник имеет право на единовременную и ежемесячную страховую выплату за счет ФСС. Чиновники запланировали следующие максимальные ежемесячные суммы выплат:

В 2015 году - 65 330 руб.;

В 2016 году - 68 270 руб.;

В 2017 году - 71 000 руб.

Сумма, из которой исчисляется размер единовременной выплаты, не может превышать:

84 964,20 руб. - в 2015 году;

88 787,60 руб. - в 2016 году;

92 339,10 руб. - в 2017 году.

МРОТ возрастет до 5965 рублей

С 1 января 2015 года минимальный размер оплаты труда составит 5965 руб. в месяц. Это на 7,4 процента выше МРОТ, действующего в 2014 году, — 5554 руб.

Размер и индексация детских пособий в 2015 году

Указ Президента «О мерах по реализации демографической политики РФ», изданный в 2012 году, а также Законы «О пособиях гражданам, имеющим детей» и «О дополнительных мерах государственной поддержки семей с детьми» четко определили перспективы развития социальной сферы в данной области.

Основываясь на эти документы, осуществляются выплаты субсидий. В обязательный перечень входят следующие выплаты:

Материнский капитал. На 2015 год анонсирована индексация размера выплат на 5%, что составит 450 879 руб. (в 2014 году объем выплат равен 429 408 руб., т.е. ожидаемое увеличение предоставляемой федеральной субсидии составит 21 471 руб.). По прогнозам Минтруда, в связи с возросшей нагрузкой на федеральный бюджет в последующие 2 года (2016 и 2017 гг.) темпы роста материнского капитала немного замедлятся, из-за чего объем выплат превысит 500 000 руб. не раньше 2018 года. Поэтому, по прогнозам экспертов, реальная покупательная способность маткапитала посл е 2015 года будет снижаться, вследствие чего, запланировать распоряжение пре доставляемыми ср едствами обладат елям сертификата на материнский капитал необходимо не позже, чем на окончание 2015 года.

Пособие беременным женщинам, при постановке на медицинский учет на сроке до 12 недель . С 1 января 2014 го да размер данног о единовременног о пособия составляет 515 руб. 33 коп. Как и в предыдущие годы, на 2015 год ставка индексации планируется на уровне не менее 5%, таким образом, прогнозируется увеличение пособия до 541 руб. 10 коп. или выше.

Пособие по беременности и родам. Данный вид пособий опре деляется на основе принимаемого значения среднего дневного заработка и регламентированн ого законодательство м периода выплат. Минимальный размер среднего дневного заработка при определении размера пособия берется из расчета, установленного МРОТ, который на 2014 год составляет 5 554 руб. По планам Правительства РФ, размер МРОТ с 1 января 2015 года составит 5 865 руб. (индексация на 5,6%). На соответствующую величину будет проиндексирован и минимальный размер пособия по беременности и родам.

Пособие беременной жене военнослужащего, находящегося на срочной службе . Единовременное пособие беременной жене военнослужащего, проходящего службу по призыву, в 2014 году составляет 21 761 руб. 88 коп. Прогнозируемый на 2015 год размер индексации равняется 5%, то есть размер выплат составит 22 849 руб. 97 коп.

Пособие при рождении или передаче на воспитание ребенка. В 2014 году размер данного пособия составляет 13 742 руб. Как и в ранее, размер индексации на 2015 год составляет 5%, то есть планируемый размер пособия будет равен 14 429 руб. 10 коп.

Ежемесячное пособие на ребенка военнослужащего, проходящего военную службу по призыву. В 2014 году размер данного вида пособия составляет 9 326 руб. 52 коп. Запланированный размер индексации пособия 2015 год равен 5%, т.е. размер выплаты составит 9 792 руб. 85 коп.

Ежемесячное пособие по уходу за ребенком до 1,5 лет. На сегодняшний день минимальный размер ежемесячного пособия по уходу за ребенком и максимальный размер пособия для некоторых категорий граждан (уволенные в период отпуска по беременности и родам, уволенные в период отпуска по уходу за ребенком, а также матери-контракни цы в рядах ВС РФ, матери и отцы в службах ОВД, МЧС, ФСИН, таможенных органов и др.) устанавливается действующим законодательство м в жесткой денежной сумме. В следующем году размер индексации данного пособия также ожидается на уровне 5%, а значит составит:

минимальное ежемесячное пособие по уходу за первым ребенком — 2 705 руб. 46 коп. (в 2014 году — 2 576 руб. 63 коп.);

минимальное ежемесячное пособие по уходу за вторым ребенком и последующими — 5 410 руб. 90 коп. (в 2014 году — 5 153 руб. 24 коп.);

максимальное ежемесячное пособие для некоторых категорий граждан (см. выше) — 10 821 руб. 83 коп. (в 2014 году — 10 306 руб. 50 коп.).

Увеличится плата за негативное воздействие на природу

Согласно постановлению Правительства от 19 ноября 2014 г. № 1219, 1 декабря 2014 года, Правительство РФ решило увеличить плату за негативное воздействие на окружающую среду в 2015-2017 годы. Так, к плате за выбросы в атмосферный воздух, установленной постановлением Правительства РФ от 12.06.2003 г. № 344 (аммиак, ацетон и другое), применяются коэффициенты: 2,45 - в 2015 году, 2,56 - в 2016 году и 2,67 - в 2017 году. Плата за выбросы, установленная постановлением от 01.07.2005 г. № 410 (в том числе, сажа, этиленимин) будет увеличена на коэффициенты: 1,98 - в 2015 году, 2,07 - в 2016 году и 2,16 - в 2017 году.

Компании будут платить новый торговый сбор

Налоговый кодекс дополняется новой главой 33 «Торговый сбор». Платить его будут организации и ИП на общем режиме и упрощенном, которые занимаются торговой деятельностью. Власти Москвы, Санкт-Петербурга и Севастополя могут ввести торговый сбор не ранее 1 июля 2015 года. В муниципальных образованиях, не входящих в состав городов федерального значения, торговый сбор можно установить только после их заявки и принятия соответствующего Федерального закона. На сумму уплаченного сбора можно будет уменьшать региональный налог на прибыль и налог по упрощенке.

Появятся сводные счета-фактуры по посредническим сделкам

Начиная с 2015 года можно будет составлять сводные счета-фактуры при посреднических операциях. Так к примеру, это будет удобно, когда посредник выставляет комитенту общий счет-фактуру по товарам разных поставщиков. В новом документе будет уточняться, как именно составлять сводные счета-фактуры. Так, названия поставщиков должны быть указаны через точку с запятой.

Изменятся правила расчета налога на имущество

С 2015 года компании не смогут экономить на налоге на имущество с помощью процедуры реорганизации, ликвидации или передачи актива от взаимозависимого лица.

Движимое имущество не облагается налогом, если принято на учет с 1 января 2013 года. Но реорганизация или ликвидация позволяют ставить на баланс старые объекты движимого имущества и впоследствии не платить с них налог. Однако теперь в ст. 381 Налогового кодекса будет новый п. 25, который закроет для компаний такую возможность.

Закон № 366-ФЗ кроме того отредактировал подп. 8 п. 4 ст. 374 Налогового кодекса, согласно которому не облагаются налогом основные средства, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств. Когда поправки вступят в силу, с основных средств, которые включены в другие амортизационные группы (3-10), нужно будет начислять налог.

Аудиторская проверка станет обязательной для всех АО

В Федеральном законе «Об аудиторской деятельности» появилась норма о том, что под обязательный аудит попадают все акционерные общества. Раньше в Законе обязательный аудит был предусмотрен только для ОАО. А остальные акционерные общества подпадали под аудит, если получили в предыдущем году большую выручку или отразили в балансе крупную сумму активов. Но с 1 сентября 2014 года вступили в силу поправки в Гражданский кодекс, обязывающие все АО проводить аудит. И вот, наконец, законодатели исправили правила об аудите.

Напомним, с 1 сентября все АО подразделяются на публичные и непубличные. При этом изменять наименование компании надо в тот момент, когда общество меняет учредительные документы.

В ТК РФ появилась новая глава об иностранных сотрудниках

Согласно ФЗ от 1 декабря 2014 г. № 409-ФЗ, с 13 декабря 2014 года, уже в этом году начнет действовать новая глава 50.1 Трудового кодекса. В ней подробно описаны особенности, которые надо учесть, заключая трудовые договоры с иностранными работниками.

За временно пребывающих мигрантов надо будет платить взносы в ФСС

С 1 января 2015 года с выплат временно пребывающим иностранцам надо будет с 2015 года исчислять взносы в части ФСС. Тариф - 1,8 процентов. Мигранты, за которых работодатели будут платить взносы в ФСС, смогут получать пособия по временной нетрудоспособности. При условии, что компания перечисляла взносы в течение срока, превышающего шесть месяцев.

Платежки предстоит заполнять по-новому

Согласно приказу Минфина от 30 октября 2014 г. № 126н, с 1 января 2015 года, сокращается число обязательных реквизитов в платежных поручениях на перечисление денег в бюджет. С 2015 года не нужно будет заполнять поле «110» и указывать в нем тип платежа (пени, проценты, штраф, задолженность). Ведь тип платежка налоговики и фонды могут идентифицировать по КБК.

4 важных изменения в бухгалтерском и налоговом учете

С 1 января 2015 года налоговый и бухучет максимально будут приближены. В результате каких изменений это произойдет?

1. Отмена суммовой разницы в налоговом учете

На сегодняшний день

На сегодняшний день курсовые и суммовые разницы учитываются по-разному в бухгалтерском и налоговом учете.

В налоговом учете курсовая разница возникает, когда поставщик выставляет счет в валюте, и покупатель оплачивает этот счет в той же валюте. Причина появления курсовой разницы — изменение официа льного курса валюты по отношению к рублю (пп.11 ст.250 НК РФ и пп.5 п.1 ст.265 НК РФ).

Курсовые разницы в момент оплаты необходимо отражать в налоговом учете на последнее число отчетного периода или на последнее число налогового периода — в зависимости от того, что произошло раньше. В этом случае мы ориентируемся на п.8 ст.271 («Порядок признания доходов при методе начисления») и п.10 ст.272 («Порядок признания расходов при методе начисления») НК РФ.

Определение суммовой разницы, возникающей в тех случаях, когда поставщик выстав ляет счет в валюте, а покупатель уже оплачивает этот счет в рублях, существует также и в налоговом учете. Причиной появления суммовой разницы является несовпадение этих двух величин (первая величина — это стоимость поставки, посчитанная в рублях по курсу валют на дату реализации, а вторая — рублевая сумма оплаты, поступившая от покупателей) (пп.11 ст.250 НК РФ и пп.5 п.1 ст.265 НК РФ). Суммовые разницы нужно отражать в налоговом учете в момент оплаты.

В том случае, если была предоплата, тогда суммовая разница отражается на момент отгрузки (п.7 ст. 271 и п.9 ст. 272 НК РФ).

Суммовые разницы на последнее число отчетного и налогового периода не отражаются.

В бухгалтерском учете есть лишь понятие курсовой разницы, оно объединяет в себе то, что в налоговом учете подразделя ется на курсовую и суммовую разницу. Отражать курсовую разницу необходимо в момент оплаты и на отчетную дату (ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»).

С 2015 года суммовые и курсовые разницы в налоговом и бухгалтерском учете станут одинаковыми.

Из НК исчезнет понятие суммовой разницы. Помимо этого, упоминание о суммовой разнице будет изъято из глав НК, посвященных УСНО и ЕСХН.

Понятие курсовой разницы в налоговом учете станет шире и будет применяться в и в тех ситуациях, когда счет выставляется в валюте, а оплачивается в рублях.

Таким образом былая суммовая разница обратится в частный случай курсовой разницы. Понятие курсовой разницы в налоговом учете будет совпадать с определением в бухгалтерском учете.

В обоих видах учета датой определения курсовой разницы будет момент самой оплаты или последнее число отчетного или налогового периода (новая редакция п.8 ст.271 НК РФ и п.10 ст.272 НК РФ).

Как и было прежде, на дату предоплаты курсо вые разницы ни в бухгалтерск ом, ни в налоговом учете отражаться не будут.

2. Отмена метода ЛИФО в налоговом учете

На сегодняшний день

По действующим правилам в налоговом учете присутствует 4 метода оценки сырья, материалов, покупных товаров, применяемых при их списании в производстве или при продаже (все они закреплены в п.8 ст.254 НК РФ и пп.3 п.1 ст.268 НК РФ):

По средней стоимости;

По стоимости единицы запасов или товаров;

По стоимости первых по времени приобретений (ФИФО);

По стоимости последних по времени приобретений (ЛИФО). С 2015 года этот метод будет отменен.

В бухучете существуют три способа оценки:

По себестоимости каждой единицы;

По средней себестоимости;

По себестоимости первых по времени приобретения материально-прои зводственных запасов (ФИФО). Такой метод, как ЛИФО, в бухучете отсутствует (п.16 ПБУ 5/01 «Учет материально-прои зводственных запасов»).

Какие изменения будут с 1 января 2015 года

Способ оценки ЛИФО будет отменен, в результате чего, количество методов оценки в налоговом и бухучете сравняется. Соответствующие поправки будут внесены в п.8 ст.254 и пп.3 п.1 ст.268 НК РФ.

3. Новый порядок списания неамортизируемог о имущества

На сегодняшний день

На сегодняшний день в бухгалтерском и налоговом учете списание неамортизируемог о имущества осуществляется по-разному.

По нормам налогового учета стоимость неамортизируемог о имущества следует единовременно в полной сумме включать в материальные затраты по мере ввода в эксплуатацию (пп.3 п.1 ст.254 НК РФ).

В бухучете инструмент, инвентарь и прочие материально-прои зводственные запасы тоже списываются сразу согласно ввода в эксплуатацию. Но для подобного рода материальных ценностей, как спецодежда, специальный инструмент, оборудование и специальные приспособления, предусматриваетс я другой порядок списания. В том случае, если срок эксплуатации этих ценностей не больше 12 месяцев, в таком случае их стоимость сразу же включается в затраты. В других случаях она погашается

на протяжении всего срока полезного действия, т.е. либо пропорционально объему выпущенной продукции, либо линейным способом (п.21 и п.24 Метод. указаний, утвержденных приказом Минфина РФ № 135н от 26.12.02 г.).

Какие изменения будут с 1 января 2015 года

С 1 января 2015 года начнет действовать новая редакция пп.3 п.1 ст.254 НК РФ, в соответствии с которой предприятиям разрешается самим определять, каким образом списывать малоценные предметы - единовременно либо же на протяжении нескольких периодов. Организации, которые выбирают второй вариант, будут сами определять метод списания предметов. В таком случае, в налоговом учете представится возможность неамортизируемое имущество отражать таким образом, как и в бухучете: будет возможность объекты с маленьким сроком эксплуатации списать сразу, а остальные - пропорционально объему выпущенной проду кции или линейным способом.

4. Порядок учета убытков

На сегодняшний день

На сегодняшний день организации, кот орые получили убытки, имеют расхождения в налоговом учете и бухгалтерском учете. В соответствии нормам гл.25 НК РФ, посвященной налогу на прибыль, облагаемая база не может быть отрицательной. При этом убытки текущего налогового периода в общих случаях разрешено перено сить на будущее в течение 10 лет (ст.283 НК РФ).

Для отдельных видов убытков в текущем налоговом учете определены особые правила. К примеру, в части убытков, полученных при переуступке права требования долга за товар, работу или услугу, они отражаются в соответствующе м порядке. Одна половина убытков включается во внереализацио нные расходы на дату уступки права требования, другая же — по истечении 45 календарных дней с даты уступки (п.2 ст.279 НК РФ).

Нормами бухгалте рского учета не предусмотрено ограничений по отражению убытков. Из этого следует, что убытки от любых операций учитываются в бухгалтерском учете в полном объеме на момент их возникновения. И финансовый результат по данным бухучета может быть отрицательным.

Какие изменения будут с 1 января 2015 года

C 2015 года уровень расхождений в бухгалтерском и налоговом учёте из-за поправок, внесённых в ФЗ № 81 от 20 апреля 2014 года в НК РФ, а именно, в главу 25, значительно уменьшится.

Журналы по учёту счетов-фактур

С наступлением 1 января 2015 года вести журналы по учёту счетов-фактур (полученных и выставленных) подавляющему числу налогоплательщиков больше не понадобится. Это приведёт к уменьшению избыточного документооборота компаний, оказывая положительное влияние на прочие обязательства по бухучёту. В числе налогоплательщиков, которые даже с наступлением 2015 года по-прежнему будут вести журналы учёта счетов-фактур (полученных и выставленных), следует выделить посредников, застройщиков, экспедиторов.

Начиная с января следующего года не потребуется вносить в журнал регистрации счёта-фактуры на сумму вознаграждения в том случае, если имеет место исполнение агентского договора, а также тех, что касаются экспедиции и комиссии.

Декларация по НДС

Компании, деятельность и сдача отчётности которых производится на ОСНО, выступают в качестве плательщиков НДС и налога на прибыль. Именно поэтому им следует помнить о грядущих изменениях в декларации по НДС с I квартала 2015 года, которая превратится в зеркальное отражение книги продаж и покупок. Помимо проставления общих оборотов, исходя из которых рассчитывается налог на добавленную стоимость, в декларации будет отражена подробная расшифровка данных относительно всех контрагентов и счетов-фактур.

Сдавать декларацию за IV квартал 2014 года следует согласно правилам действующей редакции. Действие новой декларации начнётся со следующего квартала, то есть первого в 2015 году.

4 важнейших изменения в налоговом и бухгалтерском учёте

С наступлением января 2015 года будет наблюдаться максимальная приближенность бухгалтерского и налогового учёта, что будет являться плюсом для налогоплательщиков. Так что же приведёт к подобным изменениям?

1. Как списывается неамортизируемое имущество: новый порядок

В настоящий момент

На сегодняшний день списание неамортизируемого имущества (спецодежда, приборы измерения, инвентарь и другие объекты, не представляющие большой ценности) в бухгалтерском и налоговом учёте производится по-разному.

Опираясь на нормы налогового учёта, следует в полной сумме и единовременно включать стоимость неамортизируемого имущества в материальные затраты в процессе постепенного ввода в эксплуатацию (ст.254, п.1, пп.3, НК РФ).

Инвентарь, инструменты и прочие запасы, связанные с материально производственной сферой, в бухгалтерском учёте также могут единовременно списываться параллельно вводу в эксплуатацию. Однако, для материальных ценностей вроде спецодежды, инструментов, приспособлений, оборудования, предусмотрен несколько иной порядок списания. Это означает, что если срок эксплуатации данных ценностей составляет не более 12 месяцев, сразу же происходит включение их стоимости в затраты. Во всех прочих случаях производится её погашение в течение всей длительности срока полезного действия. Это может быть сделано двумя способами: пропорционально объёму всей продукции, которая была выпущена, либо линейно (Методические указания, утверждённые приказом № 135н Минфина РФ от 26 декабря 2002 года, п.21 и 24).

Ожидаемые изменения

С 1 января 2015 года начинает своё действие новая редакция статьи 254 НК РФ (п.1, пп. 3). Согласно положениям документа, отныне компании наделяются правом самостоятельного решения по отношению к списанию малоценных предметов (единовременно или за несколько периодов). Тем, кто решит остановиться на втором варианте, придётся прибегнуть к методу списания предметов самостоятельно. Следовательно, отражение неамортизируемого имущества в налоговом учёте будет производиться согласно бухгалтерскому учёту. Объекты, для которых предусмотрен маленький срок эксплуатации, могут списываться сразу же, а остальные — линейным способом, либо пропорционально объёму выпускаемой продукции.

2. Порядок, в котором производится учёт убытков

В настоящий момент

Для компаний, получивших убытки, имеются некоторые расхождения в бухгалтерском и налоговом учёте. Следуя нормам главы 25 НК РФ, посвящённой налогу на прибыль, база, которая облагается налогом, отрицательной не может быть в принципе. При этом разрешается перенос убытков, которые имеются в текущем налоговом периоде, в течение 10 лет на будущее в общих случаях (статья 283 НК РФ).

Особые правила устанавливаются для определённых типов убытков в текущем налоговом учёте. К примеру, если убытки были получены в процессе переуступки права требования долга за работу, товар или услугу, их отражение происходит в следующем порядке. Включение первой половины убытков производится на дату уступки права требования во внереализационные расходы, а второй — после того, как с даты уступки пройдёт 45 календарных дней (статья 279 НК РФ, п. 2).

Нормы бухгалтерского учёта не предусматривают каких-либо ограничений относительно отражения убытков. Это означает, что учёт убытков от любых операций производится в бухгалтерском учёте на момент их возникновения в полном объёме. Финансовый результат согласно данным бухучёта вполне может являться отрицательным.

Ожидаемые изменения

С нового 2015 года начнёт происходить сближение процесса списания убытков, который имеет место в налоговом и бухгалтерском учёте. Главное будет заключаться в том, что будет произведена корректировка порядка, что предусмотрен в учёте убытков в налоговом учёте от переуступки права требования. В обновлённой редакции статьи 279, п. 2 НК РФ, что вступает в силу с начала 2015 года, данный убыток разрешат в полном объёме относить ко внереализационным расходам в процессе уступки права требования. Относительно всех прочих убытков, связанных с прочими операциями, операций, изменений не предвидится.

3. Налоговый учёт: отмена суммовой разницы

В настоящий момент

Учёт курсовой и суммовой разницы в налоговом и бухгалтерском учёте производится по-разному и обладает определенными особенностями.

Курсовая разница возникает в налоговом учёте в случае выставления поставщиком счёта в валюте. В этом же самой валюте счёт должен быть оплачен покупателем. Причинами появления курсовой разницы являются изменения официального валютного курса относительно к рублю (статьи 250, пп. 11 и 265, п. 1, пп. 11 НК РФ).

В момент оплаты курсовые разницы должны быть отражены в налоговом учёте по состоянию относительно последнего числа отчётного, либо налогового периода, в зависимости от произошедшего ранее. В этом случае уместно ориентироваться на статьи 271, п. 8 и 272, п. 10 НК РФ, связанные с порядком признания доходов и расходов, в зависимости от метода начисления.

В налоговом учёте предусмотрено понятие суммовой разницы, возникающей при выставлении поставщиком счёта в валюте и оплате покупателем этого счёта в рублях. Появление суммовой разницы кроется в несовпадении двух данных величин, первая из которых — стоимость поставки, которая высчитывается по курсу валют в рублях на дату реализации, а вторая — сумма оплаты в рублёвом эквиваленте, поступившая от покупателей (статья 250, пп. 11, и статья 265, п. 1, пп. 5 НК РФ). В налоговом учёте суммовые разницы должны быть отражены в момент оплаты.

В тех ситуациях, когда имела место предоплата, суммовую разницу следует отражать на момент отгрузки (статья 271, п. 7 и статья 272, п. 9 НК РФ). Суммовые разницы в налоговом и отчётном периоде по состоянию на последние числа не отражаются.

В бухгалтерском учёте содержится только понятие курсовой разницы. Данное понятие в налоговом учёте объединяет разделение на курсовую и суммовую разницу. Отражение курсовой разницы необходимо производить на отчётную дату и в момент оплаты (согласно ПБУ 3/2006) об учёте активов и обязательств с выражением стоимости в иностранной валюте.

Ожидаемые изменения

Разницы, суммовые и курсовые, в налоговом и бухгалтерском учёте будут совершенно одинаковыми. Прежде всего, в НК более не будет присутствовать понятие суммовой разницы, поскольку планируется отменить статьи НК РФ: 250 (пп.11.1), 271 (п. 7), 272 (п. 9) и 265 (п.1, пп. 5.1). Упоминание о суммовых разницах следует изъять из глав Налогового кодекса, которые посвящены УСНО и ЕСХН (планируется отмена статей НК РФ: 346.17 (п. 3) и 346.5 (п. 5, пп. 3). Понятие «курсовая разница» само по себе в налоговом учёте существенно расширится и начнёт своё применение, когда счет выставляются в валюте, а оплачивают его рублями.

Фактически получится так, что суммовая разница, которая была прежде, станет частным случаем курсовой разницы, которая в налоговом учёте будет определяться аналогично той, что предусмотрена в бухгалтерском учёте (произведено внесение изменений в статьях НК РФ: 250, пп. 11 и 265, п. 1, пп.5). В качестве определения курсовой разницы в обоих видах учёта также будет являться непосредственно момент оплаты, равно как и последнее число в налоговом, либо отчётном периоде (в соответствии с новой редакцией статей НК РФ: 271, п. 8 и 272, п. 10).

Также, как и в более ранний период, не предусмотрено отражение курсовых разниц на дату предоплаты ни в налоговом, ни в бухгалтерском учёте.

4. Метод ЛИФО отменяется в налоговом учёте

В налоговом учёте согласно действующим правилам, имеется 4 метода оценки материала, сырья, товаров, применяемых в процессе их списания при производстве или продаже. Данные правила закреплены в статьях 254 (п. 8) и 268 (п.1, пп. 3) НК РФ и реализуются с учётом таких параметров, как:

1. Средняя стоимость;

2. Стоимость единицы товара или запасов;

3. Стоимость приобретений, первых по времени (ФИФО);

4. Стоимость приобретений, последних по времени (ЛИФО). Данный метод с нового года отменяется.

В целом, в бухгалтерском учёте предусмотрено 3 способа оценки с такими параметрами в основе, как:

1. Себестоимость каждой конкретной единицы;

2. Средняя себестоимость в целом;

3. Себестоимость запасов для материально-производственной сферы, первых по времени своего приобретения (ФИФО). Метод ЛИФО в бухгалтерском учёте отсутствует (ПБУ 5/01, п. 16).

Ожидаемые изменения

После того, как произойдёт отмена ЛИФО, количество оценочных методов, которые присутствуют в бухгалтерском и налоговом учёте, должны сравняться. Внесение соответствующих поправок будет производиться в статьях 254 (п. 8) и 268 (п.1, пп. 3) НК РФ.

Федеральный закон от 20.04.14 № 81-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (далее — Закон № 81-ФЗ), внес поправки, направленные на сближение налогового учета с бухгалтерским учетом.

О необходимости такого сближения было отмечено в Основных направлениях налоговой Российской Федерации на 2014 год и на плановый период 2015 и 2016 годов, одобренных Правительством РФ 30.05.13 (далее — Основные направления).

Несмотря на общее направление, взятое на сближение, Закон № 81-ФЗ внес лишь отдельные изменения и полностью положений, препятствующих использованию в целях определения налоговой базы по организаций правил, аналогичных правилам бухгалтерского учета, из главы 25 НК РФ не исключил.

Скачать образец учетной политики на 2014 год для целей бухучета (торговля)

Суммовые разницы в 2015 году

С 2015 года в главе 25 НК РФ ликвидируется понятие суммовых разниц, возникавших по договорам, цена которых выражена в условных единицах. Вместо формулировки «суммовая разница» теперь в НК РФ во всех соответствующих статьях будет использоваться формулировка «выражена в валюте», аналогично тому не используется понятие суммовой разницы и в главе 21 НК РФ (п. п. 2, 5 ст. 1 Закона № 81-ФЗ).

Теперь, как и в бухучете (Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), утв. Приказом от 27.11.06 № 154н), в НК РФ:

— следует указывать только те договоры, цена которых выражена в иностранной А по договорам, выраженным в иностранной валюте, могут осуществляться как в иностранной валюте, так и в рублях;

— разницы, возникающие по договорам, выраженным в иностранной валюте, называются одинаково — курсовые (независимо от валюты расчетов). Момент возникновения таких разниц теперь может быть не только при завершении расчетов по договорам в условных единицах, но и на конец каждого месяца (аналогично курсовым разницам в бухучете).

Скачать образец учетной политики на 2014 год для целей налогообложения (торговля на ОСН)

Стоимость безвозмездно полученного имущества можно учесть в расходах с 2015 года

С 2015 года стоимость имущества, полученного безвозмездно, определяется как сумма дохода, учтенного в порядке, предусмотренном п. 8 ч. 2 ст. 250 НК РФ (изменения внесены подп. «б» п. 7 ст. 1 Закона № 81-ФЗ). Согласно новой редакции п. 2 ст. 254 НК РФ это означает, что такая стоимость имущества оценивается как его рыночная стоимость, с которой на прибыль.

Расходы на инвентарь в 2015 году можно списать как в бухучете

С 2015 года у налогоплательщиков появится возможность списывать расходы на приобретение инструментов, приспособлений, инвентаря, приборов, оборудования, спецодежды и других средств индивидуальной и коллективной защиты, не являющегося амортизируемым, не единовременно в полной сумме по мере ввода его в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ), а в течение самостоятельно определенного налогоплательщиком периода с учетом срока использования данного имущества или иных экономически обоснованных показателей (подп. "а" п. 7 ст. 1 Закона N 81-ФЗ).

Такое изменение позволяет вести учет указанного имущества аналогично порядку, для спецодежды и инструментов в бухучете (Методические указания по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утв. Приказом Минфина России от 26.12.02 № 135н

Скачать образец учетной политики на 2014 год для целей налогообложения (услуги на ОСН)

Способы сближения бухгалтерского и налогового учета

Самый простой способ сблизить налоговый и бухгалтерский учет — это закрепление в учетной политике одинаковых методов амортизации основных средств. Такой способ подходит для большинства организаций.

Однако тут есть свои нюансы. В налоговом учете амортизацию можно начислять либо линейным, либо нелинейным методом (п. 1 ст. 259 НК РФ). А в бухучете таких способов четыре (п. 18 Положения по бухгалтерскому учету «Учет основных средств" ПБУ 6/01», утв. Приказом Минфина России от 30.03.01 № 26н):

— линейный;

— способ уменьшаемого остатка;

— способ списания стоимости по сумме чисел лет срока полезного использования;

— способ списания стоимости пропорционально объему продукции или работ.

Таким образом, получается, что существует только один общий для обоих учетов метод начисления амортизации основных средств — линейный. При этом, чтобы избежать расхождений в суммах начисленной амортизации надо в обоих учетах установить одинаковый срок полезного использования основного средства. Кроме того, надо чтобы в обоих учетах совпадала его первоначальная стоимость.

Скачать образец учетной политики на 2014 год для целей налогообложения (УСН «доходы»)

Сблизить бухгалтерский и налоговый учет помогут одинаковые методы оценки товаров и материалов